今年以來,新一輪疫情傳播對全國多個省市地區造成了不小的影響。疫情期間,主要服務于制造業、建筑業等傳統勞動密集型接觸性產業的新市民群體受到的影響更為明顯。

新市民既是疫情防控的主力群體,又是金融服務的薄弱環節,對這一群體的金融紓困,對戰疫大局具有關鍵作用。

鑒于此,清華大學經濟管理學院中國金融研究中心、金融時報和新華財經近日成立聯合課題組,選取新網銀行作為研究樣本,量化評估數字信貸服務對涉疫地區新市民的紓困服務成效,并于6月1日發布了《2022年涉疫地區新市民紓困金融服務(指數)報告》(以下簡稱《報告》)。

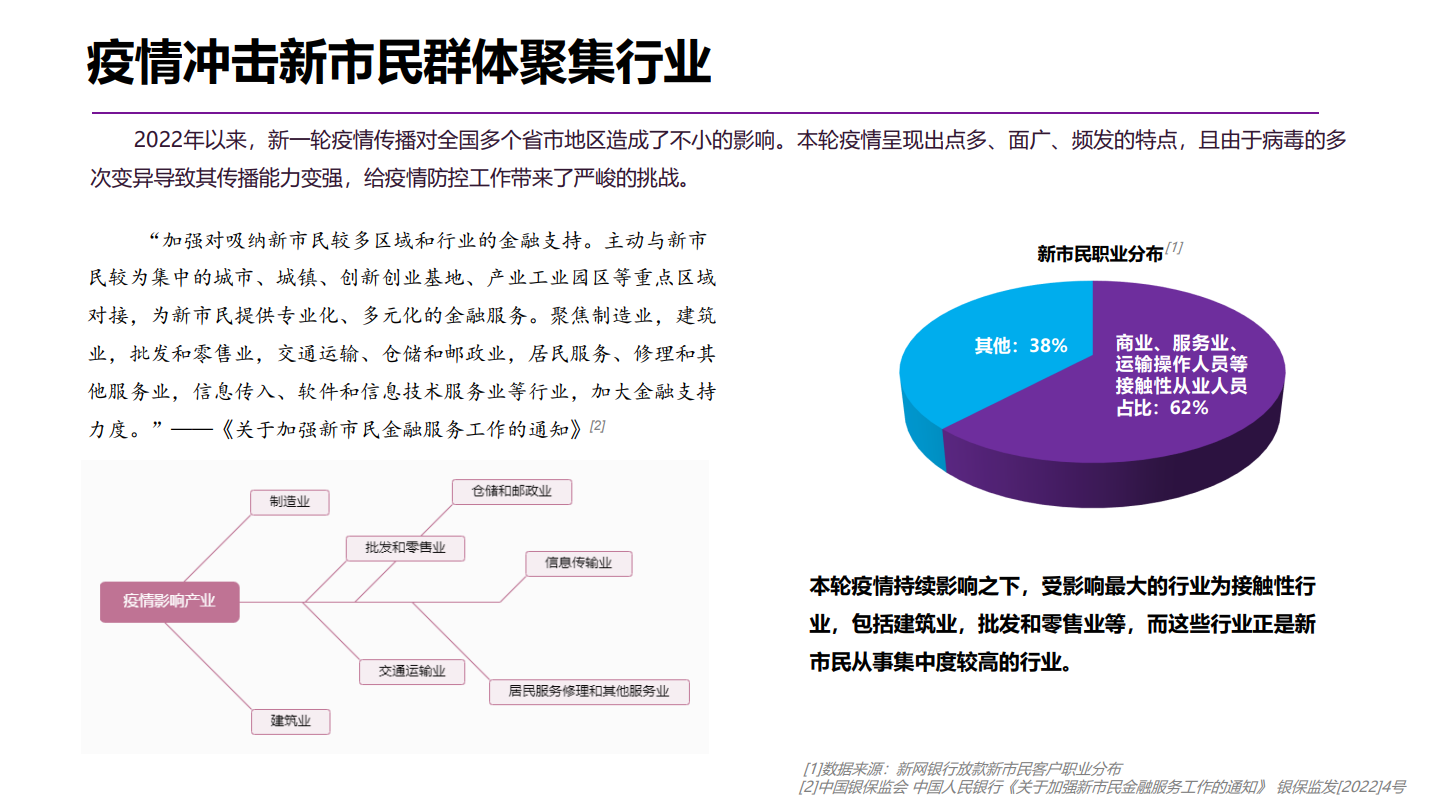

疫情沖擊新市民群體聚集行業

為做好新市民金融服務,今年3月,中國銀保監會、中國人民銀行聯合發布了《關于加強新市民金融服務工作的通知》,部署提高新市民金融服務可得性和便利性。同時提到,要加強對吸納新市民較多區域和行業的金融支持。在本輪疫情持續影響之下,受影響最大的行業為接觸性行業,包括建筑業,批發和零售業等,而這些行業正是新市民從事集中度較高的行業。

《報告》顯示,目前,我國新市民主要分布于一、二線城市,以外來務工的城鄉流動人口為主,占比約71%。其中,分布在制造業和建筑業的新市民群體分別占27.3%和18.3%。

課題組負責人清華大學經管學院副院長、清華大學經管學院金融系主任、清華大學經管學院中國金融研究中心主任何平教授在發布該報告時表示,新市民在工作、財務等方面反映出“五低”特征:穩定性低、生活多樣化程度低、社會保障參與度低、可支配收入低、存款低。在疫情防控期間,新市民群體生產生活面臨困難,亟需金融紓困關懷。

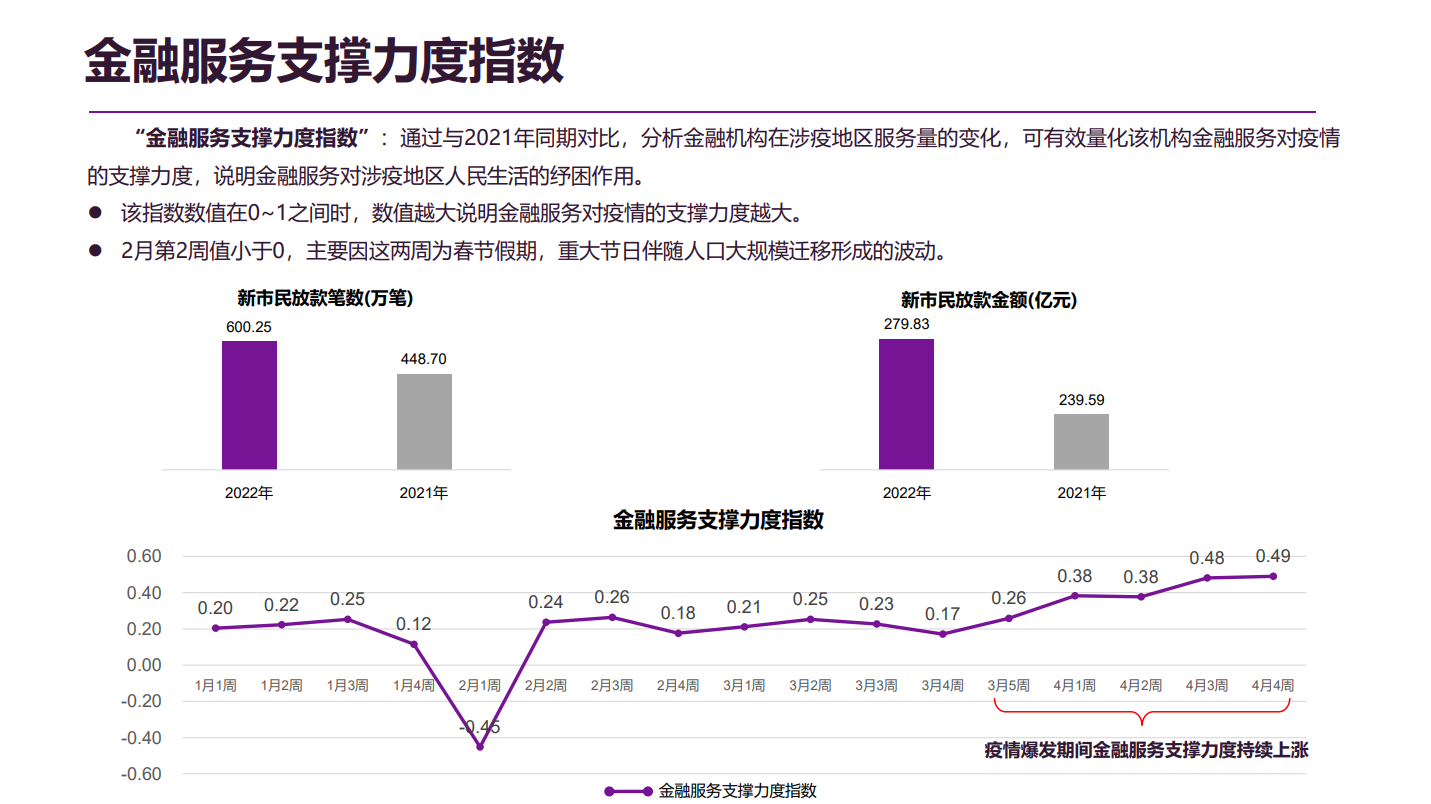

“無接觸”金融服務助力“接觸性”服務業

為進一步了解金融如何幫助涉疫地區新市民紓困,《報告》提出了“涉疫地區新市民紓困金融服務指數”的概念,將涉疫地區新市民群體的關鍵需求與服務結合,形成有效的動態評估。其中,“金融服務支撐力度指數”被用來分析金融機構在涉疫地區服務量與2021年同期對比的變化。

指數結果顯示,2022年,涉疫地區客戶信貸需求顯著提升、新市民信貸大幅增長。根據新網銀行數據,受疫情影響,用信需求群體擴大,但筆均金額下降,呈現小額多筆的特征。2022年,涉疫地區新市民的放款客戶136.08萬人,同比上升52.06%;筆均提款金額4661元,同比下降12.68%;提款金額3000元及以下的客戶數64.33萬,同比上升36.21%。

《報告》指出,在涉疫地區社會面靜態管理的背景下,“非接觸”金融服務具有特殊優勢。銀行業主動調整業務模式,采用全線上、全實時的金融服務,打破時空限制為疫情防控下的新市民群體提供基本的生活資金保障,有效助力疫情防控大局。

據悉,在人行成都分行及成都營管部、四川銀保監局的指導和統一部署下,新網銀行通過“無接觸”的全線上金融服務,助力“有接觸”的服務行業新市民抗疫,今年前4個月放款總金額達279.83億元。與2021年同期相比,該行在新市民聚集的6大行業的放款金額均有較大幅度增長,其中“居民服務、修理和其他服務業”的放款金額同期增長99.04%,“建筑業”增長49.96%。

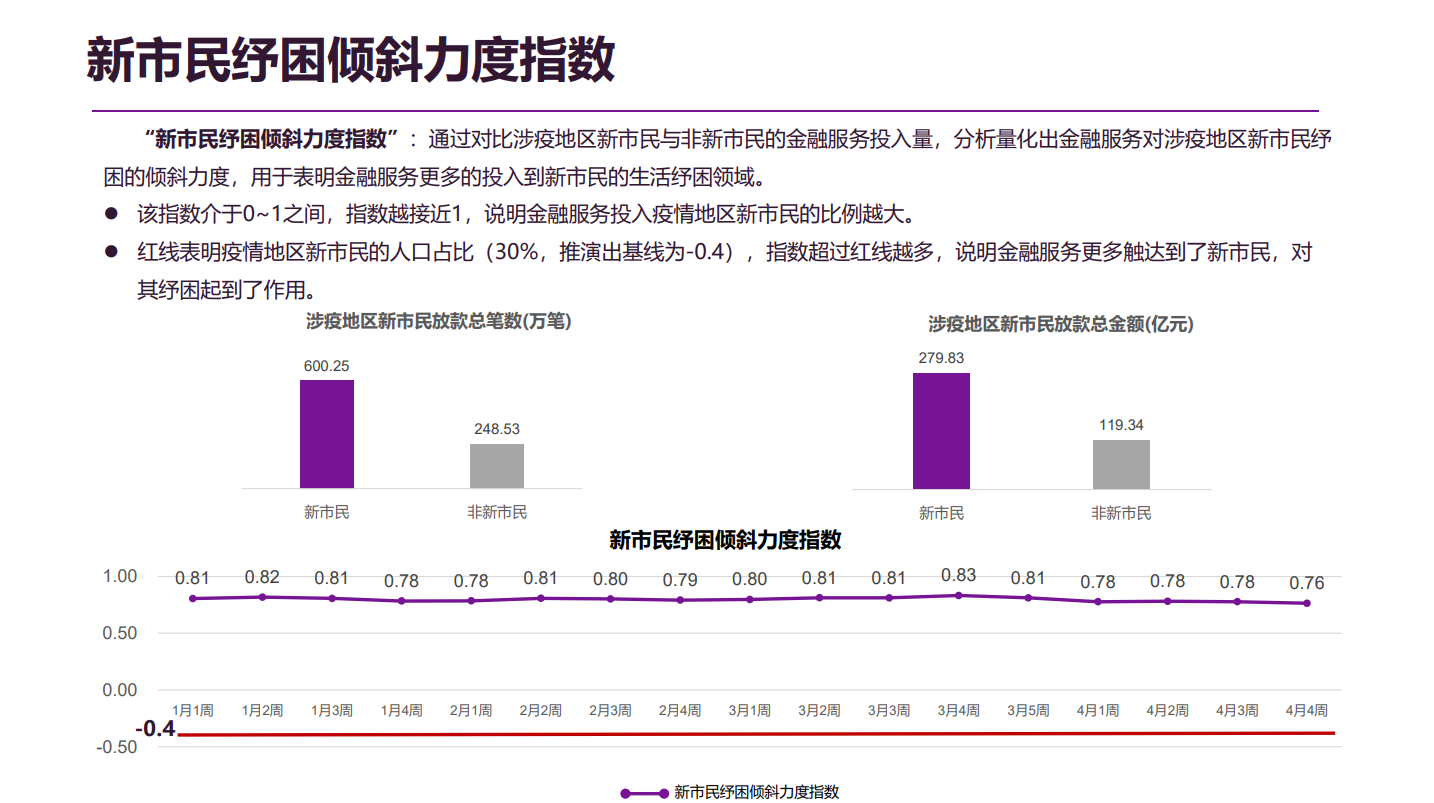

增強新市民群體紓困傾斜力度

疫情期間,金融服務向涉疫地區新市民的傾斜力度也在不斷加大。

何平介紹,課題組通過對比涉疫地區新市民與非新市民的金融服務投入量,《報告》分析得出“新市民紓困傾斜力度指數”,用于表明金融服務更多的投入到新市民的生活紓困領域。

《報告》顯示,以新網銀行數據為例,該行2022年投放涉疫地區新市民的金額占投放該地區金額的68%。在涉疫地區中,新市民人口占比為30%,其貸款金額占該地區貸款金額的68%,表明金融服務向涉疫地區新市民傾斜更加明顯。

為全方位提升國民的金融可得性,銀行業不斷創新升級場景金融服務的同時,還進一步增強對征信微瑕或空白新市民客群的授信力度。以經歷兩次防控的城市西安為例,新網銀行今年1月至4月貸款的征信白戶數上升18%、放款筆數上升18%、放款金額上升80%。

據了解,“涉疫地區新市民紓困金融服務指數”衡量應用面廣,不僅可以用于衡量某一個金融機構服務對涉疫地區新市民的紓困力度,還可衡量某一個地域金融服務對疫情的紓困力度,為加強新市民數字金融服務提供有益參考。

何平表示,下一步,將在現有研究基礎上,進一步觀察數字金融對新市民、小微客戶、三農等客群的服務效果,為促進數字金融健康發展和抗疫戰疫提供更多洞察。 (以上圖由新網銀行提供 授權給中國網財經使用)

(責任編輯:張紫祎)